|

|

|

当前位置:首页 > 全部 > 专题论述

2016年中国农产品贸易发展特点及未来展望摘要:2016年,中国农产品进口额下降,出口额增长,贸易总额下降。进口方面,受国内农产品价格制度、农业供给侧结构性改革等政策影响,进口额下降。出口方面,水产品及水果出口均有增加。未来,由于进口农产品的价格优势显著,同时国内供需缺口长期存在,中国农产品进口仍具有较大压力;农产品出口增速可望实现缓慢增长,总体向好。综合形势下,农产品贸易逆差或将继续扩大。

2016年,全球主要农产品供需宽松,价格呈下行走势;随着国内农产品需求提升,受农产品成本上涨以及政策支撑的推动作用,粮食、油料等农产品价格仍呈现上涨趋势。受国内农业政策调整影响,主要农产品进口出现下降。发达国家经济体经济缓慢复苏、人民币贬值以及与周边国家、地区贸易逐渐走强,中国蔬菜、水果和水产品出口形势向好。根据当前国内外宏观经济的发展形势以及全球农产品供需状况,预计未来我国粮、棉、油、糖等大宗农产品仍将全面净进口,农产品出口市场有望好转。

1 中国农产品贸易总体变化特点

2016年中国农产品贸易主要呈现以下特点:

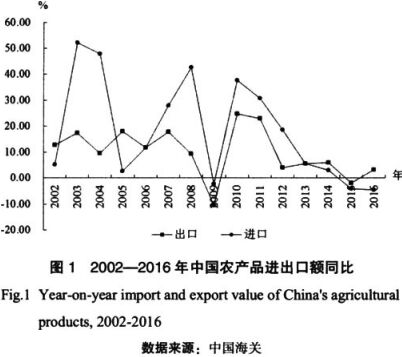

第一,贸易总额同比下降,其中,进口额下降,出口额增长,进口额降幅大于出口额增幅(图1)。2016年,中国农产品贸易总额为1845.6亿美元,同比下降1.6%。其中,进口额1115.7亿美元,同比下降4.5%;出口额729.9亿美元,同比增长3.3%;贸易逆差385.8亿美元,同比减少16.5%。

第二,粮棉油糖进口下降,食用油籽进口量小幅上涨。谷物产品继续保持净进口,净进口2136.1万t,同比降低33.6%。棉花进口量额齐降,同比分别下降29.5%和34.7%。食用油籽进口量增额减,进口量同比增长2.2%,进口额同比下降3.5%。食用植物油进口量额双降,同比分别下降18.0%和15.6%。食糖进口量额均下降,同比分别下降36.8%和34.0%。

第三,蔬菜和水果进口下降,出口增长,进口降幅小于出口增幅;水产品进出口均增长。蔬菜进口额为5.3亿美元,同比下降2.0%;出口额达147.2亿美元,同比增长11.0%。水果进口额为58.1亿美元,同比下降1.0%;出口额为71.4亿美元,同比增长3.6%。水产品进口额为93.7亿美元,同比增长4.4%;出口额为207.4亿美元,同比增长2.0%;贸易顺差为113.7亿美元。

第四,农产品进口市场比较稳定,与周边国家和地区的贸易量有所提升。进口方面,美国、巴西、澳大利亚、加拿大和新西兰居前5位。其中,美国是中国农产品最大的进口来源国,进口额约占当期农产品进口总额的21.4%;加拿大和新西兰于当年取代泰国和阿根廷,重回前五大主要进口来源国;此外,除加拿大和新西兰,中国自其他3个国家的进口额均呈现不同程度的下降,从澳大利亚进口额同比下降16.9%,从美国进口额同比下降4.5%,从巴西进口额同比下降4.1%。出口方面,日本、中国香港、美国、韩国、越南居前5位。日本是中国农产品最大的出口国,占中国农产品出口总额的13.8%。2016年,我国对日本和美国出口额均呈现小幅下降,同比分别下降1.5%和0.3%;对中国香港、韩国及越南出口额同比分别增长11.6%、7.4%及12.8%。

2 主要农产品贸易变化及原因

2.1 国内供给侧结构性改革发力,谷物进口下降

2016年,我国谷物进口2199.7万t,同比下降32.8%;出口63.6万t,同比增长19.5%。其中,小麦产品进口量达341.2万t,同比增长13.5%;稻谷产品进口量达356.2万t,同比增长5.5%;玉米产品进口量达316.8万t,同比下降33.0%;大麦产品进口为500.5万t,同比下降53.4%;高粱产品进口量为664.8万t,同比下降37.9%。

小麦和稻谷进口增加源于国内外价差不断扩大。澳大利亚、美国和加拿大是中国小麦前三大进口来源国,分别占中国小麦进口总量的40.3%、25.3%和25.2%。稻谷进口量排前3位的国家分别是越南、泰国和巴基斯坦,分别占中国稻谷进口总量的45.4%、26.9%和19.8%。受国内玉米调结构、去库存等政策影响,玉米进口需求锐减。2016年,虽然国内玉米销区价格仍然持续高于墨西哥湾2号黄玉米到岸税后价格,但国内取消玉米临时收储政策,玉米价格下跌,导致国内外价差不断缩小,到2016年12月仅为260元/t,进口玉米价格优势降低(图2)。由于国内玉米价格优势显著,且供给宽松,作为玉米替代品的高粱、大麦的进口同时下降。

2.2 受国内外价差缩小以及国内库存充足影响,棉花进口下降

2016年,我国棉花进口量额齐跌。其中,进口量为124.0万t,进口额达17.8亿美元,同比分别下降29.5%和34.7%。

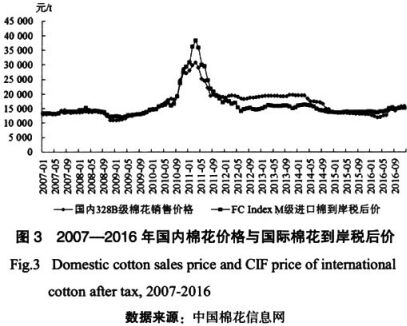

国内外棉花价差不断缩小,国际棉花失去价格优势,是棉花进口下降的主要原因。随着国内储备棉投放政策的调整,以及取消棉花临时收储政策而改为目标价格补贴政策,国内棉价下跌。但同期国际棉价相对稳定,从而国内外棉花价差不断缩小,国内棉花销售价格自2015年1月起低于进口棉到岸税后价,到2016年9月国内棉价较进口棉到岸税后价低668元/t,至2016年4季度,国内棉花销售价格有所上涨,与进口棉的价差为297~755元/t(图3)。另外,由于前期棉花大量进口以及国内大量抛售国储棉,市场库存原料较为充足,这在一定程度上也抑制了棉花进口[1]。

2.3 受供需等因素影响,食用油籽进口量增额减,食用植物油进出口同比双降

2016年,我国食用油籽进口呈量增额减态势。进口量8952.9万t,同比增长2.2%,进口额370.4亿美元,同比下降3.5%。其中,大豆进口8391.3万t,同比增长2.7%;油菜籽进口356.6万t,同比下降20.2%。大豆进口增加主要受国际大宗商品价格普遍下跌及国内需求影响。油菜籽进口下降,主要是由于国际油菜籽面积和产量均下降,同时国内油籽压榨工厂持续亏损,市场需求减弱。

我国食用植物油进出口呈现量额同降趋势。其中,进口量为688.4万t,进口额达50.5亿美元,分别同比下降18.0%和15.6%;出口量为11.5万t,出口额达1.6亿美元,分别同比下降16.0%和16.9%;贸易逆差达48.9亿美元,同比下降15.5%。分品种看,棕榈油进口447.8万t,同比下降24.2%;菜油进口70.0万t,同比下降14.1%;葵花油和红花油进口95.7万t,同比增长47.0%;豆油进口56.0万t,同比下降31.5%。

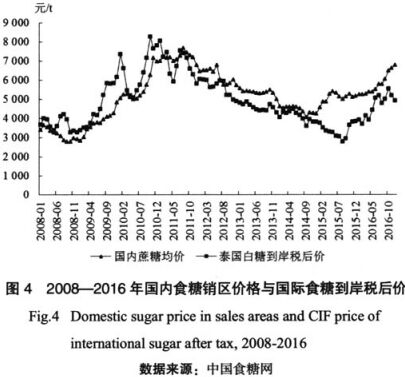

2.4 主产国减产导致国际糖价止跌回升,国内库存积压严重,进口减少

2016年我国食糖进口呈量额齐降态势。其中,进口量为306.2万t,同比下降36.8%;进口额为11.7亿美元,同比下降34.0%。主要是受全球糖市步入减产周期影响,几大主产国减产导致食糖进口均价止跌回升。2016年,泰国白糖到珠江三角洲的到岸税后价从1月的3912元/t一度涨至10月的5544元/t,11月之后有所回降,全年均价为4649元/t;国内甘蔗价格在种植面积减少及减产的影响下也稳步上涨,但涨幅较国际糖价小(图4)。因此,2016年前10个月,国内外价差不断缩小,但2016年11月后,因国际糖价下跌、国内糖价继续上涨态势,国内外糖价价差再次拉大。

2.5 蔬菜出口量减额增,水果出口量额齐增

2016年,我国蔬菜进口量为24.9万t,同比增长2.0%,进口额达5.3亿美元,同比下降2.0%;出口量为1009.8万t,同比下降0.8%,出口额为147.2亿美元,同比增长11.0%;贸易顺差141.9亿美元,同比增长11.5%。蔬菜出口量减额增的主要原因是蔬菜消费需求回暖导致价格上涨。

2016年,我国水果进口量为417.9万t,同比下降6.8%,进口额达58.1亿美元,同比下降1.0%;出口量为512.4万t,同比增长13.8%,出口额达71.4亿美元,同比增长3.6%;贸易顺差13.3亿美元,同比增长30.5%。水果出口市场方面,越南、菲律宾及马来西亚等周边国家和地区实现了较快增长,而美国、日本及加拿大等传统市场贸易下降。

2.6 受国内供给影响,畜产品进口有所下降

2016年,我国畜产品进口量为887.0万t,同比增长29.3%,进口额达234.0亿美元,同比增长14.5%;出口量为133.7万t,同比下降5.8%,出口额达56.4亿美元,同比下降4.2%;贸易逆差177.6亿美元,同比增长22.0%。其中,猪肉进口162.0万t,同比增长1.1倍;猪杂碎进口149.1万t,同比增长82.5%;牛肉进口58.0万t,同比增长22.4%;羊肉进口22.0万t,同比下降1.3%;奶粉进口84.6万t,同比增长15.2%。猪肉进口增加主要是由于2016年上半年我国猪肉价格大涨,致使国内外价差较大,进口猪肉价格优势明显。同时国际市场猪肉消费疲软,主要猪肉出口国对中国市场给予重视。羊肉进口减少主要是国内羊肉价格下降,进口羊肉的价格优势不显著,此外,国内经济增长压力大,羊肉市场相对处于高价位,市场消费疲软,一定程度上抑制了羊肉进口。牛肉进口增加一方面是中国消费者对优质牛肉的需求不断增长,但国内产能普遍不足,难以满足居民日益增长的消费需求;另一方面是进口牛肉具有价格优势。此外,国内居民对食品营养健康的关注度逐渐提升,进口肉类在质量安全方面具有优势[2]。

2.7 水产品进口量减额增,出口量额齐增

2016年,受人民币贬值、国际贸易环境优化等因素影响,我国水产品进口结束了2015年量额同比均降的态势,2016年水产品进口量减额增,进口量为404.1万t,同比下降1.0%,进口额达93.7亿美元,同比增长4.4%;水产品出口量额齐增,出口量为423.8万t,同比增长4.4%,出口额达207.4亿美元,同比增长2.0%;水产品贸易表现为净出口,且贸易顺差为113.6亿美元,同比增长0.1%。从进口市场来看,俄罗斯、美国、秘鲁、加拿大和智利分列前5位,其进口额之和占进口总额的50.2%。从出口市场来看,日本仍是我国水产品第一大出口市场,出口额为37.0亿美元,同比增长1.8%;美国位列第2位,出口额为30.4亿美元,同比下降4.8%;中国香港位列第3位,出口额为20.1亿美元,同比下降4.8%;中国台湾位列第4位,出口额为16.7亿美元,同比增长5.2%;韩国位列第5位,出口额16.5亿美元,同比增长5.5%。

3 中国农产品贸易发展趋势展望

3.1 全球经济增长面临极大不确定性,仍有下行风险,农产品贸易环境或受影响

据国际货币基金组织(IMF)《世界经济展望》报告,2016年世界经济增速为3.1%,低于预期水平,全球增长仍疲弱,发达经济体增速放缓,预计2017年增长1.9%,2018年增长2.8%。新兴市场和发展中经济体增长预期加快,是2017—2018年全球经济前景向好的主要支撑因素,2016年其经济增速达4.1%,为6年来最高,预计2017年将进一步提高至4.5%[3]。2016年,受英国脱欧等因素影响,世界经济发展面临极大不确定性,尤其是贸易保护势力抬头,农产品贸易环境或将受到不利影响。

3.2 主要农产品供需形势继续向好,国际市场价格面临下行压力

联合国粮食及农业组织(FAO)2017年3月对2016年世界谷物产量的估计上调至26亿t,较2017年2月预期增加790万t(涨0.3%),主要原因是澳大利亚小麦、乌克兰玉米和印度大米前景出现好转[4]。大豆、棉花和食糖等供需形势向好,库存水平得以提升。国际棉花咨询委员会(ICAC)2017年1月全球产需预测报告认为,2016/17年度全球棉花产量预计增8%,达2280万t,将给后半年度棉花价格带来压力[5]。因南美大豆主产国播种面积增长,且未受极端天气影响,未来国际大豆供给宽松。国际食糖供需仍有缺口,未来增产有望,两大国际机构分别对2016/17榨季食糖供需缺口做出预测,Kingsman预计为587.8万t,国际糖业组织(ISO)预计为704.8万t。在此背景下,2017年国际市场农产品价格仍面临较大下行压力。

3.3 中国主要农产品国内价格将呈稳中有升态势

2016年受气候条件、农业产业结构调整、农产品价格政策改革等因素影响,国内粮食产量出现“十二连增”后的首次下降,全国粮食总产量61623.9万t,比2015年减少0.8%。受成本增长的推动、供需缺口加大的拉动以及最低收购价和临时收储等相关政策调整影响,预计未来国内主要农产品价格将继续走强。

3.4 传统优势农产品竞争优势日渐衰退,未来中国农产品贸易仍将“易进难出”

在中国传统优势农产品出口中,除蔬菜仍保持较大的净出口外,水产品和水果的净出口增长缓慢,水产品在2015年甚至出现了净进口。值得关注的是,中国农产品市场保持着高度开放,国际农产品凭借价格优势很容易进入中国市场。但是,国际上仍然有很多国家对农产品保留高关税、高补贴,并且不断增加卫生与植物卫生措施(SPS)和技术性贸易壁垒(TBT)数量;有些国家还将贸易壁垒延伸到低碳、汇率、知识产权等领域[6]。这将给中国传统优势农产品出口带来很大障碍。

综合来看,当前农产品进口虽然有所下降,但考虑到国内外价差依然显著,预计未来农产品进口形势依然严峻。随着国内相关出口促进政策的调整、企业自身竞争力的不断提升以及经济环境的变化、人民币汇率波动调整将成常态等,中国农产品出口增速缓慢,但形势有望好转。预计未来中国农产品贸易逆差仍将持续扩大。

作者简介:韩一军(1971—),男,陕西大荔人,博士,教授,主要研究方向为农业市场、贸易、投资与产业发展。E-mail:hyjcau@126.com

作者: 中国农业大学经济管理学院 韩一军 郝晓燕

来源:《农业展望》 【 关闭窗口 】 |

全部

访谈对话

专题论述

专题活动

|

联系电话:13910411339 邮箱:1708193630@qq.com

www.food-sources.com 食品资源 Food Sources 版权所有 All Rights Reserved Copyright © 2015-2024

技术支持:上海纯点网络 沪ICP备17054302号-1

www.food-sources.com 食品资源 Food Sources 版权所有 All Rights Reserved Copyright © 2015-2024

技术支持:上海纯点网络 沪ICP备17054302号-1